智能金融的未来:深度解读FinGPT在金融科技中的应用

金融机构的AI智能投顾系统

在一个现代化的金融机构中,客户经理小王正在使用最新引入的智能投顾系统。这个系统背后运行的是先进的FinGPT平台,它集成了各种金融数据源和大规模语言模型(LLMs),为客户提供精准、高效的投资建议。

---

深度解读FinGPT

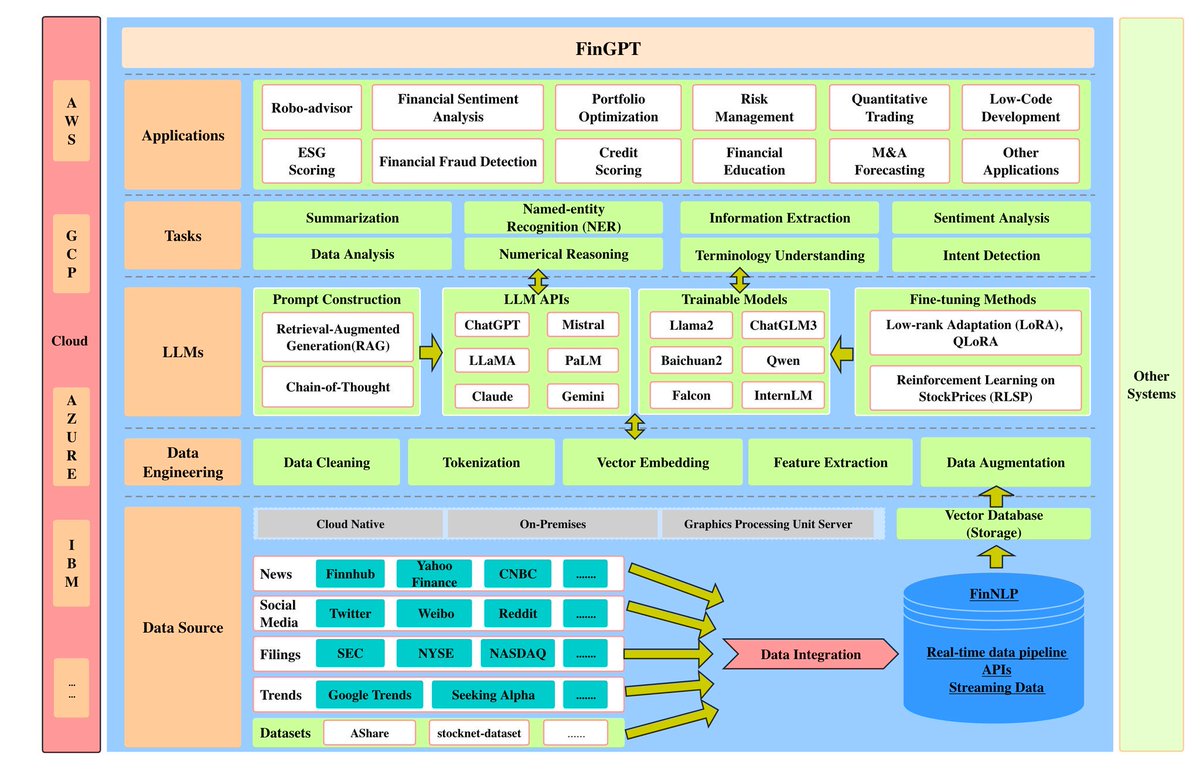

一、核心架构与功能模块

1. 数据工程 (Data Engineering):

- 数据清洗 (Data Cleaning):首先对来自各种数据源的数据进行清洗,确保数据质量。

- 分词 (Tokenization):将文本数据分割成可处理的小单元。

- 向量嵌入 (Vector Embedding):将文本转化为向量形式,以便模型处理。

- 特征提取 (Feature Extraction) 和 数据增强 (Data Augmentation):提取关键特征并增强数据,提升模型训练效果。

2. 大规模语言模型 (LLMs):

- 提示构建 (Prompt Construction):利用RAG和Chain-of-Thought方法构建有效的提示,增强模型理解能力。

- LLM API集成:包括ChatGPT、LLaMA、PaLM等多种API,提供多样化的语言模型服务。

- 可训练模型:如Llama2、ChatGLM3等,通过Fine-tuning Methods进一步优化模型表现。

3. 任务层 (Tasks):

- 进行总结、命名实体识别(NER)、信息提取、情感分析等任务,为上层应用提供支持。

4. 应用层 (Applications):

- 覆盖多个金融领域,包括机器人投顾(Robo-advisor)、投资组合优化、风险管理、定量交易等。

二、具体场景应用

场景1:投资组合优化

小王的一位VIP客户希望调整其投资组合以降低风险并增加回报。小王输入客户的需求和当前市场状况到FinGPT系统中:

- 系统通过实时数据管道获取最新的市场趋势、新闻和社交媒体动态。

- 利用命名实体识别(NER)从大量文本中提取相关公司和事件信息。

- 通过情感分析评估市场情绪,并结合历史数据进行预测。

- 系统使用优化算法生成多个投资组合方案,并提供详细的风险评估报告。

最终,小王根据系统建议,为客户定制了一份最优投资组合方案,大大提高了客户满意度。

场景2:金融欺诈检测

在另一场景中,银行需要检测可疑交易以防范金融欺诈。FinGPT通过以下步骤实现:

- 从银行交易记录和外部公开信息中提取特征。

- 使用已训练好的模型进行异常检测,对潜在欺诈行为进行标记。

- 系统自动生成详细报告,并推送给相关部门进行进一步调查。

通过这样的智能化解决方案,银行显著提升了防范金融欺诈的能力。

三、技术优势

1. 多云支持:兼容AWS、GCP、Azure等多种云平台,实现高效部署和扩展性。

2. 多源数据集成:整合新闻、社交媒体、法律文件等多种数据来源,提供全方位的信息支持。

3. 先进模型与算法:集成最新的大规模语言模型,并通过Fine-tuning Methods不断优化,确保高准确率和实用性。

总结

FinGPT作为一款前沿的金融科技工具,通过整合多种数据源和先进的大规模语言模型,为金融机构提供了强大的智能化解决方案。不论是投资组合优化还是金融欺诈检测,它都展现出了卓越的性能和广泛的应用前景。对于任何希望提升业务效率和决策准确性的金融机构来说,引入FinGPT无疑是一个明智之选。