Além disso, todos perceberam o problema da centralização, bastou um pequeno erro num software e faz parar meio mundo. A dependência de sistemas críticos de um único produto.

Agora é mais fácil de compreender a porque da nossa obsessão pela descentralização. Bitcoin foi e é construído para resistir, menos em momentos críticos.

Isto também foi um lição boa para os bitcoiners, especialmente para aqueles que defendem mais desenvolvimento. É importante não forçar as updates e é essencial manter a retrocompatibilidade.

Que o apagão cibernético para alguma coisa.

Um coisa é certa, no sistema bancário tradicional houve muitos problemas, mas o bitcoin saiu imaculado.

«In Historic Shift, British Newspapers Begin Warning Of "Perils" Of Cashless-Society After Global IT Outag»

Adoro estas notícias parciais dos jornais:

«O salário mínimo mensal deverá aumentar de 30.000 para 70.000 nairas (cerca de 39,60 euros) assim que o Presidente Bola Ahmed Tinubu concordar com o projeto de lei, que foi rapidamente aprovado pelo Senado e pela Câmara dos Representantes.

O custo de vida disparou quando Tinubu pôs fim a um dispendioso subsídio aos combustíveis e facilitou os controlos cambiais, após a sua tomada de posse em maio do ano passado.

A inflação atingiu um máximo histórico de 34,19% em junho, com a inflação alimentar a ultrapassar os 40,87%, segundo o Gabinete Nacional de Estatísticas.» - Jornal de Negócios

Será que o custo de vida só disparou em maio do ano passado?

Será que a culpa foi o fim do subsídio dos combustíveis?

É claro que ajudou, mas será essa verdadeira razão do colapso económico da Nigéria.

O que querem dizer com "facilitou" os controlos cambiais?

Como podem dizer que facilitou, pelo contrário, estão cada vez opressivos.

A crise acentou-se foi na tentiva de forçar as pessoas a utilizarem a CBDC, as pessoas não querem. Foi as políticas de limitar os saques de notas nos ATM, que agravou a crise. Houve corridas bancárias. Foram as rigidas políticas de controlo de capitais e de liberdade, que agravaram a crise.

Em finais de Março de 2023:

"In Nigeria, citizens have taken to the streets to protest the nation’s cash shortage, further objecting to their government’s implementation of a central bank digital currency (CBDC). The shortage came about due to cash restrictions aimed at pushing the country into a 100% cashless economy. Yet, instead of adopting the CBDC, Nigerian protesters are demanding paper money be restored."

E no artigo do Jornal de Negócios, nenhum comentário à impressão de dinheiro pelo banco central.

Uma queda tão acentuada no câmbio, num periodo tão curto, certamente não foi gerado pelo fim do subsídio.

https://www.cato.org/commentary/nigerians-rejection-their-cbdc-cautionary-tale-other-countries

Mais um capítulo desta pseudo democracia, nesta União das Repúblicas Solialistas Europeias.

Criar base de dados com todos os bens dos cidadãos, para depois taxar ou confiscar.

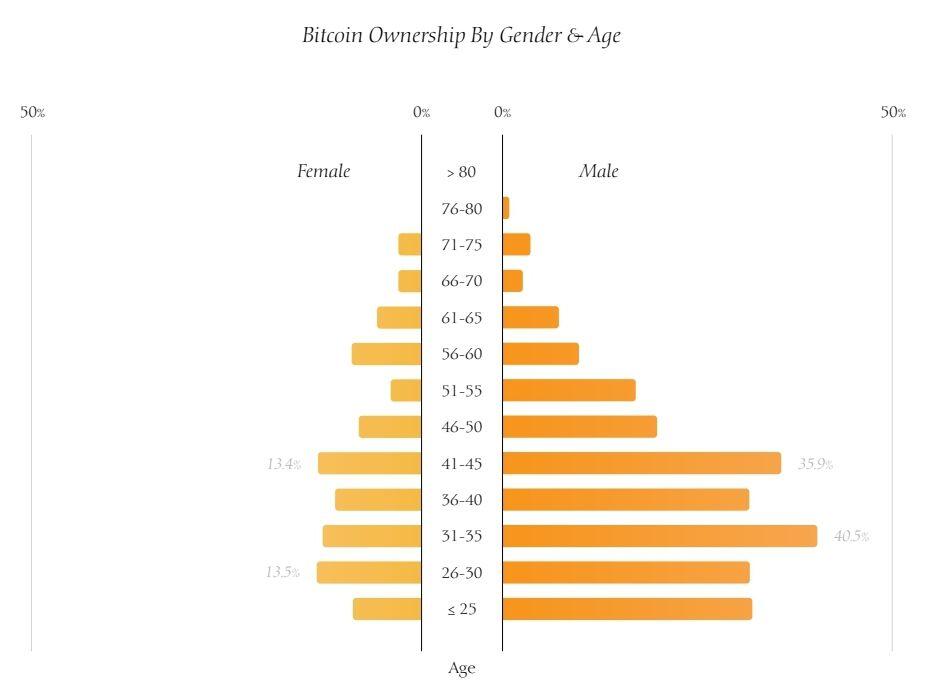

Isto reflete a diferença "cultural", a percentagem de geek homens é muito superior. Com o tempo, o Bitcoin vai se tornar mais mainstream, a diferença vai diminuir.

No futuro vai haver um maior equilíbrio nas percentagens, a grande diferença será nos valores, como os homens entraram primeiro, anos antes, permitiu comprar bitcoin mais barato.

Os valores dos homens menores de 45 anos já são muito interessantes, agora o restantes, ainda está muito baixo.

Uma das regras essenciais nos investimentos e dos mercados tradicionais é a diversificação, um dos expoentes máximos são os ETFs S&P500, que são um sucesso e tem um enorme adoção.

Olhando para o S&P500, o top 10 corresponde a ~33% do market cap geral do índice.

Desde o início do ano, o S&P500 teve retornos de 15.54%, mas o top 10 contribui com 74% dos retornos. As restantes 490 empresas, são apenas responsáveis por 26%:

https://m.primal.net/JZLu.webp

Se a média de retornos das 490 empresas é de 4%, isto significa que uma grande parte está com retornos reais negativos, se houver uma recessão, ainda será mais complexo o problema.

Apenas 25% valorizam mais que a média geral do S&P500, é a percentagem mais baixa desde 1974:

O S&P500 está a ficar altamente centralizado em meia dúzia de empresas e total na área das tecnologias, sobretudo alimentada pela inteligência artificial.

Só a valorização deste ano da Nvidia, corresponde ao PIB de França, um absurdo, o mercado está descontrolado, está a acontecer uma enorme bolha. Curiosamente, outro período onde a percentagem foi muito baixa, foi 1998 e 1999, em 2000 foi o crash das dot.com.

O peso do top 5 corresponde a 29% do conjunto do índice.

O estoiro da bolha começa a ser inevitável e basta crashar de uma empresa do top10 para levar consigo todo o índice S&P500.

Não existe diversificação, mas sim, centralização e uma enorme exposição a uma bolha.

Além do leque de bolhas, ainda existem o problema dos bancos dos EUA, onde o risco está em máximos históricos.

É portuguesa e o estado é o principal acionista. 🤡

É o resultado de dar um passo maior que a perna. Há uns anos, a empresa portuguesa comprou uma empresa na Alemanha. Só que a alemã era maior que a portuguesa. Agora essa fial alemã tem esse enorme buraco, e a portuguesa não tem capital para recapitalizar a sua filial.

Os opositores tem toda a razão, as criptomoeda são muito voláteis e vão todas para zero...

Mais uma que foi para zero. 🤡🤡

Uma das regras essenciais nos investimentos e dos mercados tradicionais é a diversificação, um dos expoentes máximos são os ETFs S&P500, que são um sucesso e tem um enorme adoção.

Olhando para o S&P500, o top 10 corresponde a ~33% do market cap geral do índice.

Desde o início do ano, o S&P500 teve retornos de 15.54%, mas o top 10 contribui com 74% dos retornos. As restantes 490 empresas, são apenas responsáveis por 26%:

https://m.primal.net/JZLu.webp

Se a média de retornos das 490 empresas é de 4%, isto significa que uma grande parte está com retornos reais negativos, se houver uma recessão, ainda será mais complexo o problema.

Apenas 25% valorizam mais que a média geral do S&P500, é a percentagem mais baixa desde 1974:

O S&P500 está a ficar altamente centralizado em meia dúzia de empresas e total na área das tecnologias, sobretudo alimentada pela inteligência artificial.

Só a valorização deste ano da Nvidia, corresponde ao PIB de França, um absurdo, o mercado está descontrolado, está a acontecer uma enorme bolha. Curiosamente, outro período onde a percentagem foi muito baixa, foi 1998 e 1999, em 2000 foi o crash das dot.com.

O peso do top 5 corresponde a 29% do conjunto do índice.

O estoiro da bolha começa a ser inevitável e basta crashar de uma empresa do top10 para levar consigo todo o índice S&P500.

Não existe diversificação, mas sim, centralização e uma enorme exposição a uma bolha.

O aumento da base monetária foi de tal magnitude que gerou um consumismo extremo, quase tudo está em máximos históricos. Estamos a assistir, em simultâneo, a várias bolhas, no mercado de ações, no imobiliário, no turismo e entre outras.

Se as bolhas vão rebentar, não sei, mas algumas talvez.

Se vai cair muito o mercado, não acredito que cai muito de valor, pela simples razão, os estados vão voltar a inundar o mercado com novo dinheiro. Isso vai segurar as quedas, mas a perda de poder de compra será enorme.

Todos que lutam pelo direito ao dinheiro físico, são bem-vindos.

https://www.dinheirovivo.pt/112210059/estamos-apavorados-com-a-absolutizacao-do-dinheiro-digital/

Uma das regras essenciais nos investimentos e dos mercados tradicionais é a diversificação, um dos expoentes máximos são os ETFs S&P500, que são um sucesso e tem um enorme adoção.

Olhando para o S&P500, o top 10 corresponde a ~33% do market cap geral do índice.

Desde o início do ano, o S&P500 teve retornos de 15.54%, mas o top 10 contribui com 74% dos retornos. As restantes 490 empresas, são apenas responsáveis por 26%:

https://m.primal.net/JZLu.webp

Se a média de retornos das 490 empresas é de 4%, isto significa que uma grande parte está com retornos reais negativos, se houver uma recessão, ainda será mais complexo o problema.

Apenas 25% valorizam mais que a média geral do S&P500, é a percentagem mais baixa desde 1974:

O S&P500 está a ficar altamente centralizado em meia dúzia de empresas e total na área das tecnologias, sobretudo alimentada pela inteligência artificial.

Só a valorização deste ano da Nvidia, corresponde ao PIB de França, um absurdo, o mercado está descontrolado, está a acontecer uma enorme bolha. Curiosamente, outro período onde a percentagem foi muito baixa, foi 1998 e 1999, em 2000 foi o crash das dot.com.

O peso do top 5 corresponde a 29% do conjunto do índice.

O estoiro da bolha começa a ser inevitável e basta crashar de uma empresa do top10 para levar consigo todo o índice S&P500.

Não existe diversificação, mas sim, centralização e uma enorme exposição a uma bolha.

A Berkshire Hathaway de Warren Buffett vendeu 33,9 milhões de ações do Bank of America por cerca de 1,5 mil milhões de dólares, apesar dos resultados positivos do banco no segundo trimestre de 2024.

Em maio:

O resultado operacional atingiu um novo recorde trimestral, nos 11,2 mil milhões. A pilha de dinheiro em caixa na Berkshire Hathaway subiu para uns inéditos 189 mil milhões de dólares. Um dos motivos para esse aumento foi o significativo desinvestimento na Apple.

Conclusão:

Os milionários vendem ações e fazem caixa, ou seja, estão a aguardar uma queda para voltar a entrar.

Enquanto isso, os pobres compras ações. 💩

Uma das regras essenciais nos investimentos e dos mercados tradicionais é a diversificação, um dos expoentes máximos são os ETFs S&P500, que são um sucesso e tem um enorme adoção.

Olhando para o S&P500, o top 10 corresponde a ~33% do market cap geral do índice.

Desde o início do ano, o S&P500 teve retornos de 15.54%, mas o top 10 contribui com 74% dos retornos. As restantes 490 empresas, são apenas responsáveis por 26%:

https://m.primal.net/JZLu.webp

Se a média de retornos das 490 empresas é de 4%, isto significa que uma grande parte está com retornos reais negativos, se houver uma recessão, ainda será mais complexo o problema.

Apenas 25% valorizam mais que a média geral do S&P500, é a percentagem mais baixa desde 1974:

O S&P500 está a ficar altamente centralizado em meia dúzia de empresas e total na área das tecnologias, sobretudo alimentada pela inteligência artificial.

Só a valorização deste ano da Nvidia, corresponde ao PIB de França, um absurdo, o mercado está descontrolado, está a acontecer uma enorme bolha. Curiosamente, outro período onde a percentagem foi muito baixa, foi 1998 e 1999, em 2000 foi o crash das dot.com.

O peso do top 5 corresponde a 29% do conjunto do índice.

O estoiro da bolha começa a ser inevitável e basta crashar de uma empresa do top10 para levar consigo todo o índice S&P500.

Não existe diversificação, mas sim, centralização e uma enorme exposição a uma bolha.

Imprimir 4.5 triliões não gera inflação, a a inflação é culpa dos salários... 🤡

Eu compreendo que as pessoas utilizem Windows, o que não faz sentido é sistemas críticos utilizarem, como bancos, aeroportos ou hospitais.

#Bitcoin mesmo sobre ataque nunca pára, as taxas podem ficar caras, mas não pára.

24 por dia, 365 dias por ano.

"A partir de setembro, o salário mínimo em Angola vai passar para 70 mil kwanzas (78,3 euros), exceto nos casos das microempresas e startups, que poderão pagar um mínimo de 50 mil kwanzas (52,7 euros).

Após 12 meses da entrada em vigor, o montante do salário mínimo nacional será novamente atualizado, sendo fixado em 100 mil kwanzas (105,5 euros). O salário mínimo atual ronda os 32.000 kwanzas (cerca de 33 euros)."

Dois grandes aumentos do salário mínimo anunciados, nunca é bom sinal. É sinal de uma forte desvalorização da moeda, agora e no futuro breve.

https://eco.sapo.pt/2024/07/18/novo-salario-minimo-nacional-em-angola-entra-em-vigor-em-setembro/

Não é África, mas é outra zona problemática, Bangladesh e Sri Lanka. A geração Z está a ficar desesperada em todos os lados.

https://www.jn.pt/5586152167/bangladesh-bloqueia-acesso-a-internet-apos-protestos-estudantis/

Trump é bastante influente e tem uma legião seguidores muito fiel em todo o mundo. A curto prazo o preço poderá subir muito, mas a longo prazo, poderá não ser bom para o bitcoin.

Bitcoin tem que ser agnóstico.